【専門家が分かりやすく解説!】家族信託(民事信託)の仕組みとは?

こちらでは、京都市を中心に、家族信託の実績豊富な「京都家族信託サポートセンター」の専門家が、家族信託(民事信託)の仕組みを分かりやすく解説します。

ぜひ、気になる項目をクリックしてご覧ください。

また、京都エリアで定期的に家族信託の勉強会やセミナーも開催していますので、より詳しく勉強したいという方は、どうぞご利用ください。

・そもそも、なぜ家族信託で「財産管理」をする必要があるのか?

家族信託が注目されている背景

家族信託とは「信頼できる家族などに、財産の管理を託す」ための法律の仕組みです。民事信託という表現をされることもありますが、一般的には、家族で利用されることが多いため、「家族信託」という表現が一般的です。

2007年に信託法が改正され、認知症とお金のトラブル対策、財産承継(相続)、障害をもご家族のための財産管理の手法として、注目されるようになりました。

なぜ注目されるようになったかというと、

・これまでは成年後見しか選択肢がなかった「認知症等になってしまったときの財産管理」を家族が行える

・遺言よりも柔軟に財産の引継ぎ方(相続の方法)を決めることができる

というように、万が一、認知症になった場合の対策から、お亡くなった後の対策まで、1つの手続きでカバーできるという強みがあるためです。

NHKや新聞などでも特集されていますが、まだ比較的新しい制度であることから、どのように活用できるのか、ご自身には必要なのかどうかよくわからないというお声も多いのが実情です。

そもそも、なぜ家族信託で「財産管理」をする必要があるのか?

普段はあまり意識することのない「財産の管理」についてまずは整理します。

例えば預金については通帳や印鑑を自分で管理し、必要に応じてお金を引き出したり、何らかの支払いに用いたりします。

不動産についても、自宅は自分で管理しますし、マンションやアパート、土地などを所有し、貸したりしている場合にはそれらの管理や契約を行います。

また、株などをされている方であれば、株の売買なども「ご自身の判断」で運用しています。

これらの「財産」について、高齢になって判断能力が衰えてくると、財産の管理が適切に行えなくなり、様々な弊害が出てきます。

上にあげた行為(契約などハンコをおすこと)については、民法上、認知症など判断能力がない状態では「無効」になります。結果、認知症になると財産が「凍結状態・塩漬け状態」になり活用できないという問題が発生します。

このように、認知症になると、法律上、預貯金の管理や不動産の管理をご自身では行えなくなってしまうのです。

また、悲しいことですが、親族による財産の使い込みや、詐欺被害にあって財産を横取りされてしまうケースも実際に起きていますから、管理が難しくなった場合は信頼できる人に財産を任せておく必要があります。

そのような時に、身近な家族など信頼できる人に財産の管理や運用を任せられるのが「家族信託」です。

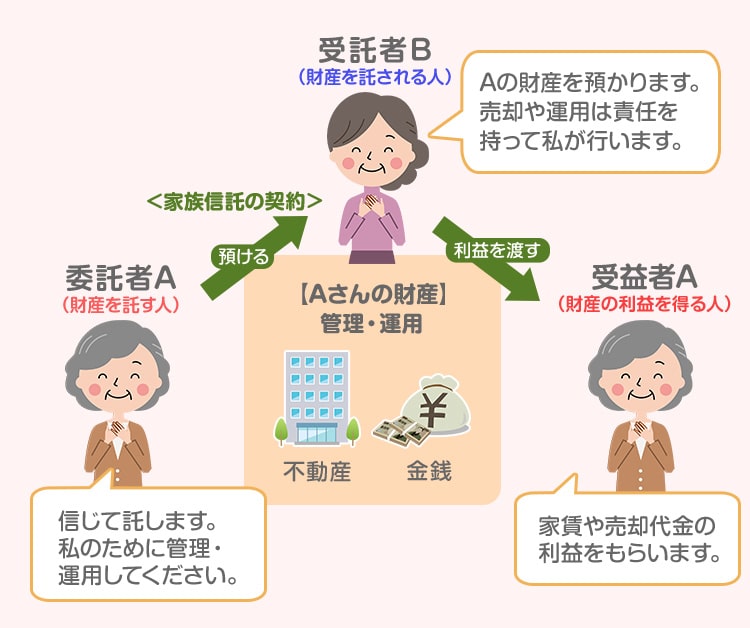

法律の仕組みとしての家族信託

家族信託のポイントは、信託契約を信頼できる人と結ぶことで、財産の凍結を防ぎ、財産の管理や活用をおこなうことができる仕組みです。

では、なぜそのようなことができるのか?これにはしっかりとした法律の裏付けがあります。

法律の仕組みからみた家族信託のポイントは、単に財産の管理だけを任せるのではなく、信託契約を結ぶことで、便宜上ではありますが財産の所有権を相手に移したうえで管理を任せるという点です。

所有権は相手に移りますが、信託された財産から生じる利益、例えば株の配当や賃貸不動産の家賃収入などはそれまでと同様に自分で受け取ることができます。

投資信託(商事信託)との違い

「信託」という言葉は、投資信託など、資産運用の場面でおおく使われています。

同じ「信託」でも、何が違うのでしょうか?

投資信託など信託銀行が提供するサービスは法律の分類でいうと「商事信託」という部類になり、家族信託とはまったく別の仕組みです。

「商事信託」は、信託銀行などが「受託者」となり、お客様の資産の運用をするサービスで、信託銀行など「受託者」は、信託業法にのっとって免許を取る必要があります。

家族信託については、これらの免許は必要ありません。

家族信託の登場人物

家族信託に登場する人物でまず抑えておきたいのは、委託者、受託者、受益者という3つの立場です。

少し難しい法律用語ではありますが、ここさえ理解しておけば、家族信託の全体像がおわかりいただけるかと思います。

①委託者(=信じて、託す人)

信託する財産を元々所有している人です。自分の財産管理をお願いする立場の人のことを指します。

②受託者(=託される人)

信託される財産を預かる人です。委託者から財産を預かり、信託契約に従って財産を管理・運用します。

③受益者(=託した財産の利益を受けとる人)

信託された財産から生じる利益を享受する人のことです。

委託者と受益者を同じ人に設定することもできますし、委託者とは別の人に設定することもできます。

では、実際の家族信託の活用方法を事例に沿ってみてゆきましょう。

家族信託の活用事例

家族信託は契約の内容をどのような目的にそって組み立てるかによって、様々な効果をもたらします。

ここでは、代表的な活用スキームを3つご紹介します。

パターン①【認知症対策】

認知症になると資産が凍結されるため、まず母親の信託財産を息子に託し、息子が財産管理を行う契約を結びます。

その結果、母親は認知症を発症しても、財産の権限は息子にあるため、資産は凍結されずに済み、息子が認知症になった母親の生活費を給付する仕組みを設定します。

パターン②【相続対策】

夫が生前のうちは夫が第一受益者となり、信託財産から生じた利益を受け取ります。

夫が亡くなった後は、妻が第二受益者となり、信託財産から生じた利益を受け取り、甥を帰属先(※)として設定します。

※帰属権利者とは信託契約が終了した場合や、信託が合意のもと解除された場合、その時点で残っている信託財産(残余財産)の帰属先をあらかじめ指定することができる制度です。

遺言でも、自分が亡くなった後に財産を誰に引き継ぐか決めることができますが、その後の次の代、その次の代まで財産の引継ぐ相手を決めることはできません。

家族信託なら、このように財産を次の第、その次の代と引継ぎ先を連続させて決めることができます。

パターン③【親なきあと問題(福祉型信託)】

親(委託者)が息子を受託者に設定します。

そして、受益者を障害のある娘に設定します。

自分(親)が亡くなった後、子供の生活をみてくれる人(息子)に財産を託すことで、子供に定期的に財産を引き渡して、障害のある子の安定した生活を保障することができます。

※遺言で財産を残すことも可能ですが、遺言は原則相続が発生した後の1度きりの財産管理の契約しかできません。そのため毎月いくらの財産を引き渡すことや、財産の引渡しを管理する人を確実に指定することができない制度です。

一方、家族信託では、受託者を指定することで、長期に渡った財産管理を託すことが可能です。親なき後問題の解決策として今注目をされているのがこの福祉型信託です。

家族信託は「認知症になってから」はできません!

家族信託を検討するうえで、もっとも気を付けなければならないのは、実施するタイミングです。

家族信託は、認知症になる前に、信託契約を結ぶ必要があります!

京都エリアの皆様からも、日々、セミナーやホームページからご相談をいただくことが多いのですが、

「すでに親が認知症になって施設にはいっているのですが、対策はできますか?」

といったお問い合わせが非常に多いのが実情です。

残念ながら、こういったケースでは、選択肢は、成年後見しかありません。

認知症になって判断能力が失われてしまうと、先に述べた通り「契約行為」はできなくなります。当然、契約行為である家族信託もおこなうことはできません。

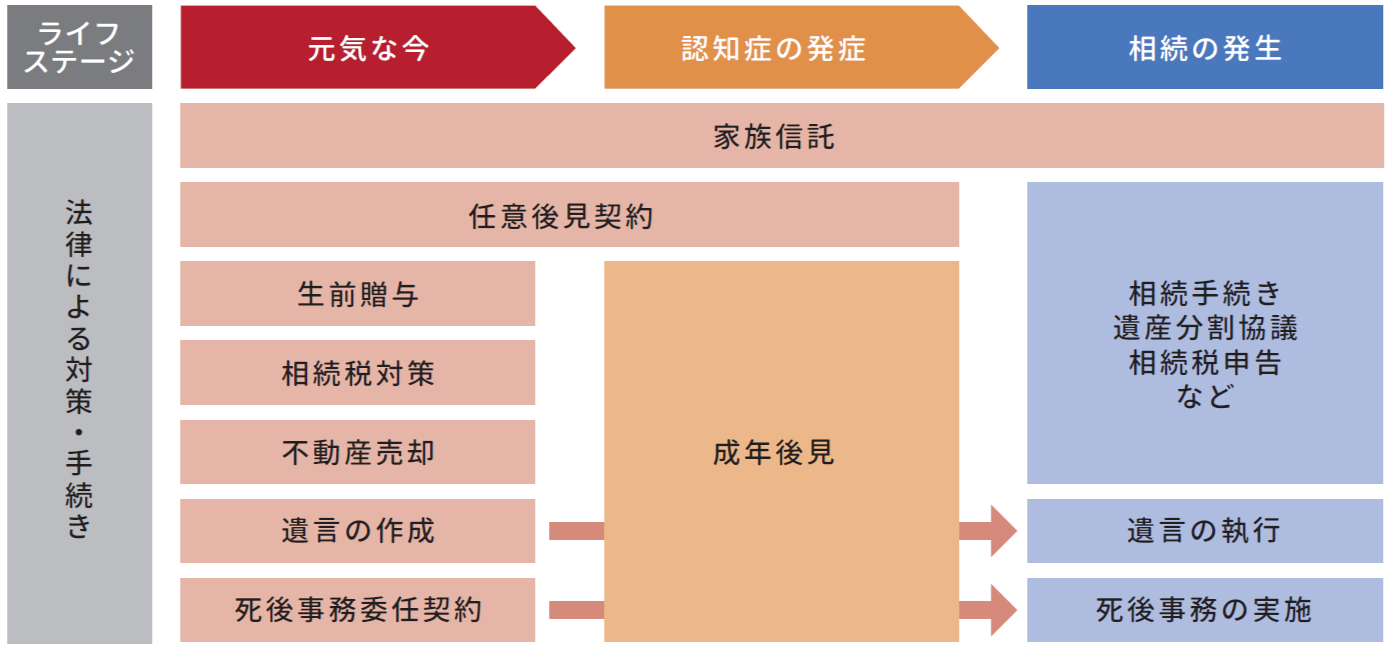

こちらの図に、家族信託やその他の生前対策を実施すべきタイミングを整理してみました。

家族信託は「もしも」に備える「保険」のような仕組みです。

認知症の発症率が急激にあがる75歳以上の方、少しでも物忘れが気になり始めたご家族がいらっしゃる場合は、一度、家族信託の専門家にご相談いただくことをおすすめいたします。

また、物忘れ外来など、認知症の予防や機能チェックを行う医療機関で、ご自身やご家族の健康状態をチェックし、早めの予防をすすめることも非常に重要です。

家族信託の必要度チェックリスト

家族信託はタイミングが重要とお伝えしましたが、なかなか、いざ困ってからでないと動けないのが一般的な感覚です。

実際、認知症になってしまってからのお問い合わせが非常に多いことは、先にお伝えしたとおりです。

そこで、京都家族信託サポートセンターでは、以下のチェックリストに沿った自己診断をおすすめしています。

1つでもチェックがついた場合、認知症トラブル、相続トラブルが発生する可能性がありますので、一度、ご家族との話し合いや専門家への無料相談、または、セミナー・勉強会にお越しいただくことを強くおすすめいたします。

認知症は、いつ、どのようなきっかけでなるかわかりませんし、基本的に「元に戻ることはない」ものです。

ご家族やご自身の人生のリスクに備え、充実したシニアライフを実現するために、まずはチェックをしてみてください。

|

|

チェック項目 |

|---|---|

|

□ |

ご自身やご家族の物忘れが気になり始めた |

|

□ |

入院しているご家族がいる |

|

□ |

介護施設に入っているご家族がいる |

|

□ |

障がいをお持ちのご家族がいる |

|

□ |

介護施設・高齢医者向け住宅への引っ越しを検討している |

|

□ |

将来的に実家・自宅が空き家になる可能性がある |

|

□ |

アパート・マンション・駐車場など収益不動産をもっている |

|

□ |

自宅や収益物件が共有名義になっている |

|

□ |

生前贈与などの納税・節税対策をおこなっている |

|

□ |

ご自身やご家族の老後の介護や生活にかかる費用負担に不安がある |

|

□ |

親・兄弟で連絡がとれない人・不仲な人がいる |

|

□ |

親・兄弟が海外や遠方に住んでいる |

|

□ |

子どもがいない |

|

□ |

離婚・再婚をしている |

|

□ |

親などの介護を、家族のうち特定の誰かがおこなっている |

京都家族信託サポートセンターのプラン

上記コンサルティング費用+以下の実費が発生します。

➀ 信託契約書を公正証書にする際にかかる公証役場の実費

➁ 信託財産に不動産がある場合の登録免許税及び司法書士費用

(固定資産税評価額の1000分の4。ただし、土地信託の場合は固定資産税評価額の1000分の3)

➂ 交通費、郵送費、謄本代等の実費

コンサルティングサービスのサポート内容

① ご家族へのヒアリング

② ヒアリングに基づく認知症リスク、将来にわたる相続リスクの診断

③ ご家族会議のサポート

④ 家族信託・家族信託の仕組みの設計

⑤ 信託契約書の作成

⑥ 信託口口座を開設する際の金融機関との交渉

⑦ 信託する不動産がある場合の不動産会社との調整

⑧ 信託財産に不動産がある場合の登記申請

⑨ 信託監督人への就任

⑩ 家族信託・家族信託導入後のメンテナンスやアドバイス

【モデルケース】

自宅及び金銭の信託の場合(信託財産が約3000万円と仮定)

①家族信託・家族信託の仕組みを設計するコンサルティング・契約書作成費用

15万円(税抜)

②契約書の公正証書化費用(公証役場の実費)

30,000円(税抜)

③信託財産に不動産がある場合の登記(自宅の固定資産税評価額が1500万円)

司法書士費用10万円(税抜)+登録免許税6万円

合計 約34万円 (平均相場と比べて約半分の価格を実現)

無料相談について

1) 家族信託のご相談は、まずは京都家族信託サポートセンターにお電話下さい!

家族信託を活用した相続対策、など家族信託に関わるご相談なら京都家族信託サポートセンターにお任せください。

家族信託は、お客様に合わせたオーダーメードのお手続きとなりますので、京都家族信託サポートセンターにてお伺いいたします。

まずは、ご予約をお願いいたします。

075-366-4168

土日曜・祝日及び夜間をご希望の方は、お電話でご相談ください。

2) 初回無料相談の実施

現在の問題点や将来に向けてご不安な点を、司法書士が丁寧にカウンセリングいたします。

現在の問題点や将来に向けてご不安な点を、司法書士が丁寧にカウンセリングいたします。

お客様のお話をお伺いしながら、司法書士がご相談内容を明確にし、お客様一人一人に合った家族信託の活用方法をご提案いたします。

また、お客様にご用意いただきたいこと、スケジュールなどのご説明を行い、完了までのイメージをお伝えいたします。

京都家族信託サポートセンターが、お客様の家族信託手続き完了までの一切の不安にお答えします。

3) お申込み/手続きの開始

カウンセリング後、ご納得頂ければ、司法書士へのお申し込み契約をしていただきます。

カウンセリング後、ご納得頂ければ、司法書士へのお申し込み契約をしていただきます。

4) お手続き完了報告

手続き完了後までに、随時進捗のご連絡を行います。

手続き完了後までに、随時進捗のご連絡を行います。

一般的には、手続きが完了するまでに、家族信託のサポートを開始してから、2~6ヶ月かかります。

5) アフターフォロー

全ての手続きが完了した後も、不安なことが出てくる場合もあると思います。

それでも、ご安心下さい。家族信託専門の司法書士が、お客様の今後の相続に関する不安にお答えいたします。

お気軽にご相談下さい。京都家族信託サポートセンターはアフターフォローもしっかりと対応させていただきます。